SERVICIOS CONTABLES COMPUTADORES CYC

Orecemos soluciones contables integrales diseñadas para impulsar el crecimiento y la estabilidad financiera de tu empresa. Con una sólida experiencia en el ámbito local, entendemos las necesidades únicas de nuestros clientes en La Ceja Antioquia y sus alrededores.

INSCRIPCIÓN Y ACTUALIZACIÓN DEL RUT (DIAN EN LINEA)

Para actualizar o inscribirse en el Registro Único Tributario (RUT) con la DIAN, accede a cada uno de los links desde el botón respectivo, según sea tu necesidad.

Nota: Según los requerimientos de la DIAN, antes de realizar el proceso , debes tener tres ( 3 ) archivos de imagen preferiblemente png de muy buena resolución digital.

Foto frontal de la cédula

Foto reverso de la cédula

Fotografía Reciente ( tipo documento 3×4

Tenga muy en cuenta las siguientes recomendaciones para los archivos que se deben adjuntar en el proceso.

Archivo 1 y 2.

Adjunta la fotografía de tu documento de identificación (original) en formato .jpg o .png con una resolución mínima de 3 megapíxeles y un tamaño mínimo de 320 píxeles de ancho y 240 píxeles de alto. La imagen debe ser clara y debe estar separada entre cara frontal y cara reversa.

Condiciones para adjuntar cara reversa de tu cédula: Asegúrese que la imagen sea nítida y que el código de barras este completo. Solo tienes dos (2) intentos de carga.

Archivo 3.

Fotografía Reciente ( tipo documento 3×4). preferiblemente png de muy buena resolución digital. sobre fondo blanco preferiblemente

Requisitos y pasos del proceso de Inscripción al RUT

1. Presentar su Documento de Identidad Original el cual será escaneado a la mejor resolución digital según los requerimientos de la DIAN

2. Informar sus datos personales de contactos en formato impreso y/o de manera digital desde es formulario:

CEDULA

NOMBRES

APELLIDOS

DIRECCIÓN

TELEFONO

CELULAR

CORREO

PARA QUE REQUIERE EL RUT

OBSERVACIONES

3. Realizar el pago por el respectivo tramite y/o consignar en la cuenta de ahorros bancolombia # y/o hacer uso del siguiente QR o si prefiere acceder a pagos online desde el siguiente link.

4. Recoger en nuestra oficina el documento (carta) poder de autorización para realizar el tramite, la cual deberá autenticar en la notaria en los horarios de lunes a viernes entre 8 am a 4pm.

Nota: esta autorización la dejara ya autenticada en nuestras oficina.

5. Se tomará una fotografía en nuestra oficina, tipo documento, según los requerimientos del DIAN.

6. Con todo lo anterior nosotros nos encargamos de gestionar y llenar todos los requerimientos de la DIAN para el trámite, que entre otros esta Solicitar la cita

– Diligenciar los Formularios

– Atender la cita asignada

– Enviar la documentación

– Activar los accesos a la DIAN

– Descargar la copia pdf del RUT

– Activar la FIRMA ELECTRONICA Y demás según necesidades

7. Le estaremos informado los avances del trámite.

Consultar RUT

Para las personas que ya tienen en la DIAN el Registro Único Tributario, pueden usar botón “Ver Estado del RUT”, para consultar si el respectivo número identificación tributaria (NIT) esta activo.

Esta consulta de Registro Activo: Corresponde a los NIT que se encuentran vigentes en la base de datos de la DIAN.

DECLARACIÓN DE RENTA PERSONAS NATURALES

La declaración de renta es un documento en el cual se deben registrar todos los ingresos, gastos e inversiones que hace una persona. Basándose en este documento la DIAN puede calcular el monto que deberá pagar cada contribuyente. Cada año se establecen distintos topes para la declaración de impuestos.

OBLIGADOS A DECLARAR RENTA POR EL AÑO GRAVABLE 2023 A PRESENTAR EN EL AÑO 2024

______

Obligados a presentar la declaración de renta durante el año 2024:

Es importante indicar que por el año gravable 2023 que se presenta en el año 2024 todas las personas naturales están obligadas a declarar renta por regla general, menos los que se enumeran a continuación, es decir, es importante definir si se cumplen el 100% de los requisitos para no estar obligados a declarar renta.

No obligados a presentar declaración de renta durante el año 2024

Las personas naturales y sucesiones ilíquidas:

Que no sean responsables del impuesto a las ventas IVA, residentes en el país, siempre y cuando, en relación con el año 2023 cumplan la totalidad de los siguientes requisitos:

1. Que el patrimonio bruto a 31 de diciembre del año 2023 no supere 4.500 UVT, en pesos $190.854.000.

2. Que la sumatoria de los ingresos brutos, o los consumos mediante tarjeta de crédito, o el valor total de compras y consumos, o el valor total acumulado de consignaciones bancarias, depósitos o inversiones financieras no excedan o superen 1.400) UVT, en pesos $ 59.377.000

Las personas naturales registradas en el Régimen SIMPLE:

El régimen Simple de tributación – SIMPLE, no están obligadas a declarar renta, dado que ellos declaran impuesto unificado SIMPLE, que es otro tipo de declaración supletoria.

Personas naturales extranjeras.

Las personas naturales extranjeras, no residentes para efectos tributarios en Colombia, no están obligadas a presentar declaración de renta cuando la totalidad de sus ingresos hubieren estado sometidos a la retención en la fuente de que tratan los artículos 407 a 409 del ET.

Dejamos también aquí un referente los topes del año 2023

el año pasado la norma establecía que las personas cuyos ingresos vengan principalmente de su salario no deberán declarar renta. Sin embargo, hay otros factores que son tenidos en cuenta para determinar quienes deben pagar este impuesto. Las personas que cumplan las siguientes condiciones deben pagarlo:

Que el patrimonio bruto al término del año gravable 2022 sea igual o superior a $171.018.000

Que los ingresos totales del respectivo ejercicio gravable sean iguales o superiores a $53.206.000

Que los consumos mediante tarjeta de crédito sean iguales o superiores a $53.206.000

Que el valor total de las compras y consumos sean igual o superior a $53.206.000

Que el valor total acumulado de consignaciones bancarias, depósitos o inversiones financieras sean igual o superior a $53.206.000

Si presenta su declaración de renta después de la fecha límite, tendrá que pagar una sanción por declarar tarde, conocida como sanción por extemporaneidad.

Tenga en cuenta que esta sanción equivale al 5 % de su impuesto a cargo y aumenta por cada mes o fracción de mes que pase entre la fecha limite de vencimiento y la fecha en la cual se presente la declaración de renta.

Además, dado el caso de que su declaración de renta no arroje un valor a pagar, la sanción se calculará por el 0,5 % del valor de tus ingresos brutos.

Basados en una UVT 2024 de $47.065, El valor de la sanción mínima para el año 2024 sería de $ 471.000 Por lo que solo por declarar un día tarde, ya tendrá que asumir una sanción de al menos $471.000, incluso si su declaración de renta arroja un valor a pagar de cero.

Por eso, se considera que declarar a tiempo es una buena opción, hay formas, aplicaciones y muchos consejos en internet para hacerlo de manera rápida y ágil. Por ejemplo, si no conoce su fecha en este enlace lo puede averiguar.

Quienes deben declarar

La declaración de renta es un documento en el cual se deben registrar todos los ingresos, gastos e inversiones que hace una persona. Basándose en este documento la DIAN puede calcular el monto que deberá pagar cada contribuyente. Cada año se establecen distintos topes para la declaración de impuestos.

Para este 2023, la norma establece que las personas cuyos ingresos vengan principalmente de su salario no deberán declarar renta. Sin embargo, hay otros factores que son tenidos en cuenta para determinar quienes deben pagar este impuesto. Las personas que cumplan las siguientes condiciones deben pagarlo:

- Que el patrimonio bruto al término del año gravable 2022 sea igual o superior a $171.018.000

- Que los ingresos totales del respectivo ejercicio gravable sean iguales o superiores a $53.206.000

- Que los consumos mediante tarjeta de crédito sean iguales o superiores a $53.206.000

- Que el valor total de las compras y consumos sean igual o superior a $53.206.000

- Que el valor total acumulado de consignaciones bancarias, depósitos o inversiones financieras sean igual o superior a $53.206.000

Sanciones por no declarar

Si presenta su declaración de renta después de la fecha límite, tendrá que pagar una sanción por declarar tarde, conocida como sanción por extemporaneidad.

Tenga en cuenta que esta sanción equivale al 5 % de su impuesto a cargo y aumenta por cada mes o fracción de mes que pase entre la fecha limite de vencimiento y la fecha en la cual se presente la declaración de renta.

Además, dado el caso de que su declaración de renta no arroje un valor a pagar, la sanción se calculará por el 0,5 % del valor de tus ingresos brutos.

En todo caso, la sanción mínima para el 2023 será de $424.000. Por lo que solo por declarar un día tarde, ya tendrá que asumir una sanción de al menos $424,000, incluso si su declaración de renta arroja un valor a pagar de cero.

Por eso, se considera que declarar a tiempo es una buena opción, hay formas, aplicaciones y muchos consejos en internet para hacerlo de manera rápida y ágil. Por ejemplo, si no conoce su fecha en este enlace lo puede averiguar.

Links de acceso Dian

DOCUMENTOS NECESARIOS PARA DILIGENCIAR TU DECLARACIÓN

COMPUTADORES CYC

Aspectos Generales de la Declaración de Renta y Complementarios

El contenido, diligenciamiento y soportes para la elaboración de la Declaración de Renta dependen del tipo de obligaciones que debe cumplir la persona natural, considerando que si está obligada a llevar contabilidad debe aplicar las disposiciones tributarias con base en las reglas del devengo. Si la persona natural no está obligada a llevar contabilidad, aplican las reglas de realización.

La persona natural debe tener en cuenta que si está obligada a llevar contabilidad u optó por llevar contabilidad deberá, antes de presentar la Declaración de Renta, diligenciar y presentar la conciliación fiscal con el formato 2517, de acuerdo con lo que determinó la Resolución número 000071 del 29 octubre de 2019, modificada con la Resolución 000027 del 24 de marzo de 2021 en donde se indica:

Artículo 1. Formato de reporte de conciliación fiscal para los contribuyentes obligados a llevar contabilidad: “Prescribir el formato de reporte de conciliación fiscal para los contribuyentes obligados a llevar contabilidad, correspondiente al periodo gravable 2020, el cual lo deberán presentar los contribuyentes obligados a llevar contabilidad o quienes de manera voluntaria decidan llevar contabilidad, en los siguientes términos…”

“Reporte de Conciliación Fiscal Anexo Formulario 210, Formato modelo No. 2517–versión 3, que deberá ser diligenciado por los contribuyentes del Impuesto Sobre la Renta y Complementarios, obligados a llevar contabilidad o quienes de manera voluntaria decidan llevar contabilidad y que declaren en el formulario No. 210, según anexos No. 2 y 4 de la Resolución 000027 del 24 de marzo de 2021“.

“El Reporte de Conciliación Fiscal deberá ser diligenciado y presentado a través de los servicios digitales de la DIAN, por los contribuyentes del Impuesto Sobre la Renta y Complementarios obligados a llevar contabilidad o por quienes de manera voluntaria decidan llevar contabilidad, cuyos ingresos brutos fiscales obtenidos en el período gravable objeto de conciliación sean iguales o superiores a 45.000 UVT. En los demás casos, el formato deberá ser diligenciado y puesto a disposición de la DIAN”.

Esos son los documentos que debe tener el ciudadano cliente a disposición y en sus archivos personales para el diligenciamiento de la declaración. A continuación, se enuncian algunos de ellos. Según el caso, pueden existir otros no relacionados y se debe conservar la totalidad de los soportes.

Documento indispensable

Copia del certificado de inscripción en el RUT debidamente actualizado, de ser necesario.

Para determinar el patrimonio

Se requiere tener a disposición los documentos en los que consten la titularidad de los bienes, los derechos e inversiones y los que respaldan las deudas, con valores certificados a 31 de diciembre de 2020. A continuación, se provee una lista meramente informativa:

|

Certificados o extractos de los saldos de las cuentas de ahorro y corrientes emitidos por las entidades financieras. |

|

Certificados de las inversiones emitidos por las entidades donde se constituyó la inversión, por ejemplo: CDT, bonos, derechos fiduciarios, inversiones obligatorias, entre otras. |

|

Declaración o estado de cuenta, de impuesto predial de los bienes inmuebles que posea. |

|

Escrituras de adquisición de los bienes inmuebles y/o certificados de instrumentos públicos. |

|

Factura de compra o documento donde conste el valor de adquisición de los vehículos. |

|

Relación de los muebles, enseres, maquinaria y equipo, por su valor de adquisición más adiciones y mejoras |

|

Certificado de avalúo técnico de los bienes incorporales tales como good will, derechos de autor, propiedad industrial, literaria, artística, científica y otros. |

|

Letras, pagarés, hipotecas y demás documentos que respalden cuentas por cobrar y obligaciones o deudas, conforme a los requisitos de ley. |

Para determinar los ingresos

Se requiere tener a disposición los documentos en los que consten los ingresos recibidos durante el año gravable 2020, de conformidad con los artículos 27 y 28 del Estatuto Tributario, entre otros que le sean aplicables dependiendo de sus actividades económicas.

| Certificado de ingresos y retenciones por pagos laborales y rentas de trabajo en general. |

| Cálculo del promedio de salario recibido de los últimos seis (6) meses anteriores a la fecha del pago de las cesantías e intereses sobre las mismas. |

| Certificado de salario básico, siempre y cuando haya tenido la calidad de oficial o suboficial de las Fuerzas Militares o de la Policía Nacional o agente de la Policía Nacional. |

| Certificado de la bonificación por retiro voluntario, siempre y cuando sea ciudadano colombiano que haya integrado las reservas de oficiales de primera y segunda clase de la Armada Nacional, y se haya desempeñado en las actividades señaladas en el artículo 22 de la Ley 44 de 1990, es decir, actividades de navegante, oficial o tripulante en empresas marítimas nacionales se transporte público o de trabajos marítimos especiales. |

| Certificado de indemnizaciones por accidentes de trabajo o de enfermedad, maternidad, gastos de entierro del trabajador, seguro por muerte y compensaciones por muerte de miembros de las Fuerzas Militares y Policía Nacional. |

| Certificado de la prima especial y la prima de costo de vida de que trata el Decreto 3357 de 2009 para los servidores públicos diplomáticos, consulares y administrativos del Ministerio de Relaciones Exteriores. La misma documentación respecto a la prima especial y la prima de costo de vida de los servidores públicos de las plantas en el exterior que, aunque presten sus servicios fuera de Colombia, sean residentes fiscales en el país, de conformidad con el numeral 2 del artículo 10 del Estatuto Tributario. |

| Certificados de indemnizaciones sustitutivas de la pensión o devoluciones de saldos de ahorro pensional. |

| Certificados de Ingresos por concepto de honorarios, comisiones y servicios. |

| Certificados de los rendimientos financieros pagados durante el año, expedidos por las entidades correspondientes. |

| Certificado de pago de recompensas. |

| Certificado de dividendos y participaciones recibidos durante el año, expedidos por las sociedades de las cuales es socio o accionista. |

| Certificados de pagos de indemnizaciones por seguros de vida |

| Certificados de ingresos recibidos durante el año por concepto de utilidades repartidas por sociedades liquidadas. |

| Certificados de ingresos recibidos por concepto Incentivo a la Capitalización Rural, ICR o AIS. |

| Certificados de pagos por concepto de alimentación, efectuados por su empleador. |

| Certificados expedidos por las autoridades competentes que respalden exenciones para extranjeros contempladas en tratados o convenios internacionales. |

| Certificados por concepto de dividendos y participaciones recibidos en el año, entre otros |

Para determinar los pagos que constituyen deducciones, gastos procedentes y descuentos tributarios

Se requiere tener a disposición los documentos en los que consten los pagos efectuados en el año 2020 y que tengan relación de causalidad, necesidad y proporcionalidad con la actividad generadora de renta, o aquellos certificados que le otorgue beneficios fiscales (deducciones y rentas exentas), entre los cuales se destacan:

| Certificado de pagos de intereses por préstamos para adquisición de vivienda. |

| Certificados por pagos de salud. |

| Certificados por inversiones, centros de reclusión, en mantenimiento y conservación de obras audiovisuales, en librerías, proyectos cinematográficos y otros. |

| Certificados por donaciones a la Nación, departamentos, municipios, distritos, territorios indígenas y otros. |

| Relación de facturas de gastos, indicando el valor total. |

| Relación de los pagos efectuados a sus empleados por concepto de sueldos, bonificaciones, vacaciones, cesantías y otros. |

| Certificados de los pagos realizados por concepto de aportes a las cajas de compensación, Instituto Colombiano de Bienestar Familiar – ICBF, empresas promotoras de salud, administradoras de riesgos laborales, fondos de pensiones y otros. |

| Pagos por concepto de impuestos de Industria y Comercio, Avisos y Tableros y Predial. |

| Certificados de las donaciones e inversiones que haya efectuado durante el año. |

| Todos los documentos que respalden ingresos, costos, deducciones, patrimonio, emitidos por las entidades o personas competentes. |

| En los casos que se requiera, la certificación para acreditar la deducción por dependientes económicos. |

Costos y gastos procedentes trabajadores independientes

Conforme con la parte considerativa y resolutiva, la sentencia de la Corte Constitucional C-520 del 5 de noviembre de 2019 indicó que los contribuyentes que perciban ingresos considerados como rentas de trabajo derivados de una fuente diferente a la relación laboral o legal y reglamentaria pueden detraer, para efectos de establecer la renta líquida cedular, los costos y gastos que tengan relación con la actividad productora de renta.

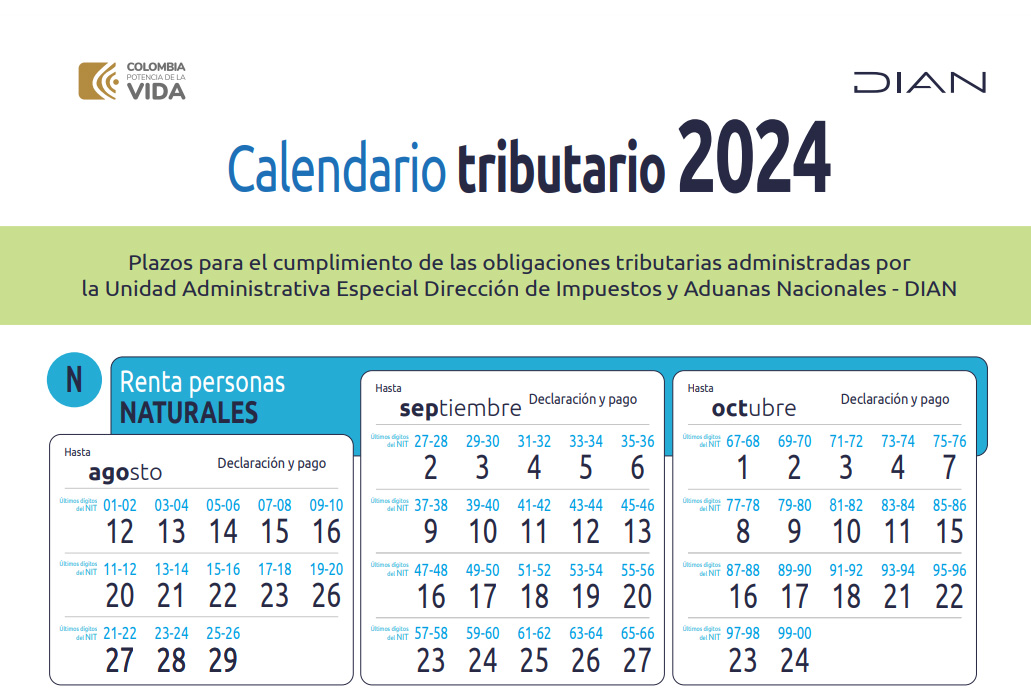

CALENDARIO TRIBUTARIO Y FACTURACIÓN ELECTRÓNICA

Para ver la información completa del calendario tributario del año actual

con las fechas de presentación del IVA – RETENCIÓN EN LA FUENTE – RENTA

y demás, descarga el pdf completo dando click en el siguiente botón

Servicios Contables Computadores CyC

Asesorias

Certificados

Impuesto

Declaraciones de renta

Impuesto

Y...

TABLA DE RETENCION EN LA FUENTE

Para el año 2024 las retenciones serán así:

- Por Compras generales (declarantes renta) sobre 27 UVT es decir a partir de $1.271.000 se hará retención en la fuente del 2,5%

- Por Compras generales (no declarantes renta) sobre 27 UVT es decir a partir de $1.271.000 se hará retención en la fuente del 3,5%

- Por Servicios generales (declarantes renta) sobre 4 UVT es decir a partir de $188.000 se hará retención en la fuente del 4%

- Por Servicios generales (no declarantes renta) sobre 4 UVT es decir a partir de $188.000 se hará retención en la fuente del 6%

Descargar la tabla completa desde aquí

Salario mínimo 2024 y auxilio de transporte en Colombia

El Gobierno Nacional estableció, luego de no lograr un acuerdo entre empresarios y centrales obreras, que el salario mínimo en Colombia para 2024 subirá un 12 %.

La ministra de Trabajo, Gloria Inés Ramírez, afirmó que luego de varias reuniones no se llegó a un acuerdo entre empresarios y centrales obreras, por lo que la decisión se tomó por parte del Gobierno, a través del Decreto 2292 del 29 de diciembre de 2023.

«Se decreta un incremento al salario mínimo en un monto de $ 1.300.000, es decir, un aumento aproximado del 12 %», dijo.

De esta manera, el salario mínimo en nuestro país sube de $1.160.000 a $1.300.000.

Por su parte, el auxilio de transporte pasa de $140.606 a $162.000, como lo indica el Decreto 2293 del 29 de diciembre de 2023.

Así quedó el canon de arrendamiento para el 2024

Tras conocerse la inflación del año anterior, ajuste su presupuesto si vive en alquiler.

De acuerdo a la información suministrada por el Departamento Administrativo Nacional de Estadística (Dane), con el Índice de Precios al Consumidor (IPC) del año 2023, los contratos de arrendamiento de vivienda urbana que cumplan 12 meses de ejecución durante el presente año 2024 se podrán incrementar hasta en un 9,28%.

Historico Tributario

Año 2023

Año 2022

Historico Valor UVT

UVT 2024

$47.065

UVT 2023

$42.412

UVT 2022

$38.004

UVT 2021

$36.308

UVT 2020

$35.607

UVT 2019

$34.270

UVT 2018

$33.156

Historico Salarios

SALARIO 2024

$ 1.300.000

SALARIO 2023

$ 1.160.000

SALARIO 2022

$ 1.000.000

SALARIO 2021

$ 908.526

SALARIO 2020

$ 877.803

SALARIO 2019

$ 828,116

SALARIO 2018

$ 781.242

Historico Tablas rete fuente

Año 2024

Año 2023

Año 2022

Año 2021

Historico Inflación

AÑO 2023

10%

AÑO 2022

10,18 %

AÑO 2021

3,50 %

AÑO 2020

2,53 %

AÑO 2019

3,52 %

AÑO 2018

3,24 %

Software para control de horario